前回までで色々なケースでのイデコの受け取り方を見てきました。

その前提となっているのはあくまで年率3%増えていくという計算の上です。

イデコの運用先は自分で決定することが出来ます。

だからこその自己責任なのですが、どこに預ければ年率3%も増えるのか。

過去の投資信託のデータなどから、どこに投資すればいいのかを見ていきたいと思います。

イデコの投資先はどこにする?リターンとリスクの関係

イデコの投資先は、運営管理会社がイデコにふさわしい長期投資先を選んでいることが多いです。

また、運営管理会社をどこにするのかで、イデコにかかる手数料も様々です。

手数料についてはとにかく安いところを選択するのがいいかなと思いますが、後で紹介する証券会社など、手数料を削りに削っているため、頑張っているところ同士ではほとんど差は出ません。

超長期投資でもあるイデコは、長くなればなるほどその運営管理手数料も積み上がっていきます。

できるだけそのコストを抑えることで、よりメリットのあるイデコにすることができるでしょう。

代表的に安いところで、

SBI証券、楽天証券、マネックス証券、松井証券などがあります。

この辺りの比較についてもまた別の記事で紹介したいと思います。

イデコ開設、運営、引き出しなどの手数料

まずはこの手数料について見ていきます。安い、無料とは言ってもかかるところにはかかってしまいます。

口座開設にかかる手数料

まずは国民年金基金連合会に払う2,777円

証券会社に口座を開くのは無料ですが、国民年金基金連合会にイデコ口座を開くのにこれだけかかります。

月ごとに(支払いごとに)払う手数料

国民年金基金連合会 103円/回

信託銀行 64円/月

お金を入れる毎にかかる手数料です。信託銀行はそのお金を預かっているところ?なので毎月かかってしまいます。

信託報酬

こちらは投資先である投資信託の運営手数料のようなものです。投資信託の純資産総額に対して年○%とかかってきます。

投資先によってその手数料は変わりますが、イデコ、確定拠出年金(DC)など用に用意されたものが多く、手数料はかなり抑えられています。

目安として1%未満のものを選ぶといいかなと思います。

自分は0.2~0.3%前後のものを選びました。

支払いにかかる手数料

これは年金や一時金として60歳以降にイデコを受け取る時に必要な手数料です。

信託銀行に432円/回 かかります。

銀行の引き出し手数料よりもかなり高いですね。

これらを加味しながら、長期の運営のシミュレーションをしていきます。

前回までのシミュレーションにはこの数値も加味しています。

イデコの記事リンクは巻末にあります。

投資信託のデータから将来を予想する

それでは今ある過去のデータから20年前からイデコを開始したとして、現在までで、どれだけ増えたり減ったりしているのか、それを見ていきたいと思います。

20年といえばバブルは弾け不景気に。軌道に乗ってきたと思ったらリーマンショックも含まれ、さらに最近の景気上昇も伴っているため、相場としてはかなり面白いものになっていそうです。

ただ、投資信託の中にはデータがそれほど無いものが多くあります。

今回抽出したデータは最低でも10年以上続いている投資信託の中から選んでいます。

イデコの運用も長期になるため、安定的に運営している投資信託を選択することも重要です。

ただ、そのためインデックスファンドに偏っていることはご容赦ください。

信託報酬も安いのでおすすめですよ^^

データはモーニングスターさんよりダウンロードさせて頂きました。

モーニングスターHP:https://www.morningstar.co.jp/

月々のイデコの掛け金は12,000円としています。

グラフが見にくいですが、全てのグラフの縮尺を合わせて変動を比較しやすくしてあります。

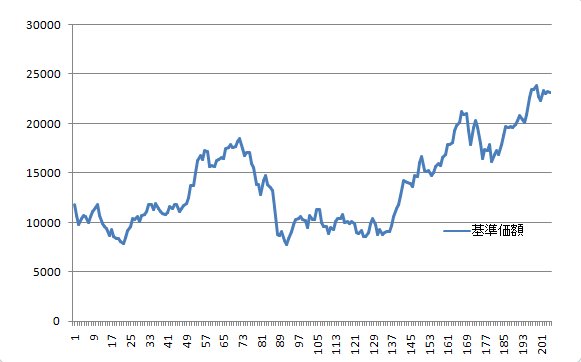

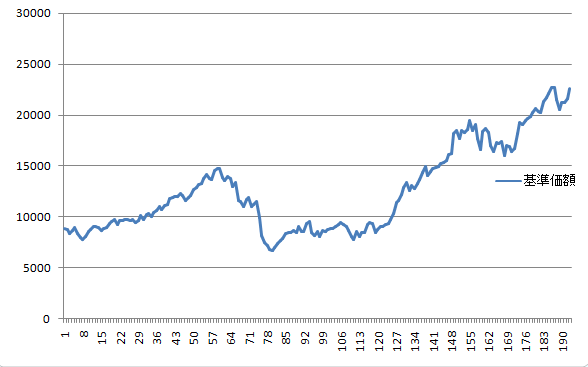

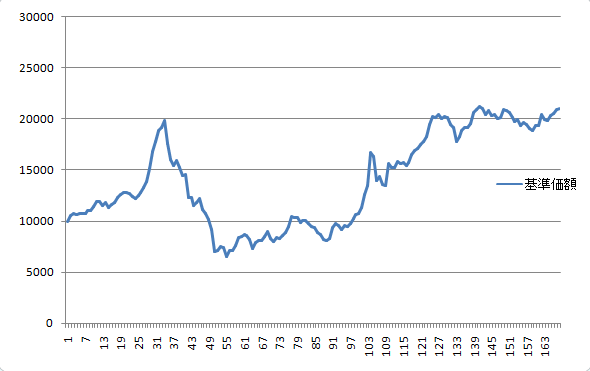

日経平均 17年間のデータより

日本を代表する会社225社に連動するインデックスファンドです。

投資期間は17年間。毎月掛け金である1万2千円ずつイデコに入れていきます。

掛け金は17年間で2,460,000円

純資産額は最終的に4,460,000円

181%も増加してくれました。

リーマンショックの影響もあり、かなり上下していますが、毎月投資していくことで大きな増になりました。

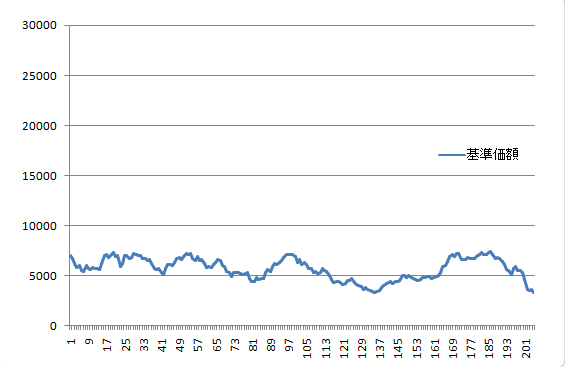

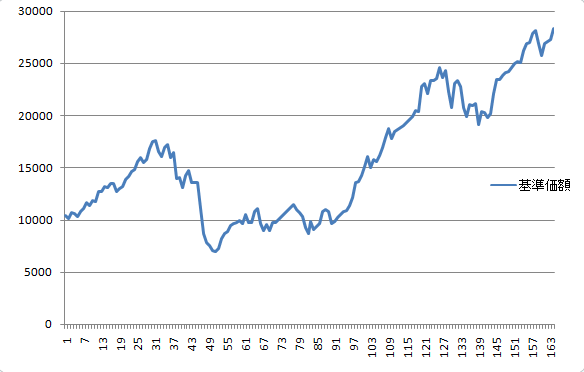

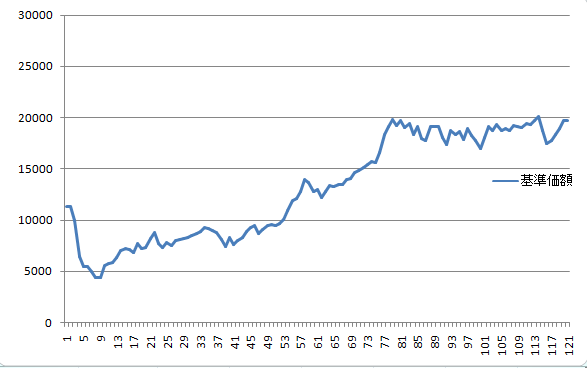

TOPIX 27年間のデータより

日本の上場株式指標TOPIXに連動するインデックスファンドから。

1992年から毎月イデコに投資してきた時、掛け金は3,828,000円。

最終的な純資産額は5,663,000円。

グラフはほぼ横ばいから下がり気味ですが、当初より、148%増加しています。

長期投資の効果が一番出ている投資先です。

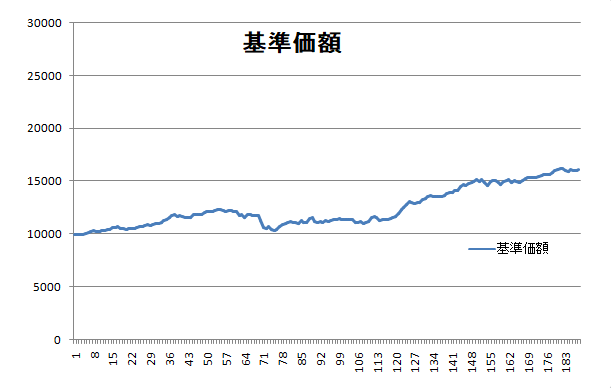

バランスファンド 16年のデータより

世界の資産にバランスを取りながら投資する投資信託。

投資期間は17年間。同様に毎月掛け金である1万2千円ずつイデコに入れていきます。

掛け金は2,256,000円

純資産額は2,943,000円

130%の増になりました。

バランス成長ファンド 12年のデータより

成長の見込みがある資産にバランスを取りながら投資する投資信託。

投資期間は12年間。

掛け金の総額は1,668,000円

純資産額は2,220,000円

こちらも、基準額はほぼ代わりませんが、資産は133%の増になりました。

世界株式(日本含む) 16年のデータより

世界の株式(日本を含む)をバランスを取りながら投資する投資信託。

掛け金は2,316,000円

純資産額は4,551,000円

上下動はかなり大きく、最終的にほぼ3倍にも基準価額が上昇しています。

ただ、長期に分散投資しているので、それよりも低めの197%の増になりました。

それでも多いですね。

世界株式(日本無し) 14年のデータより

世界の株式(日本含まない)をバランスを取りながら投資する投資信託。

掛け金は1,968,000円

純資産額は4,006,000円

なんと204%の増になりました。

ただ、値動きがすごい、安心して眠れる日がくるのかどうか。

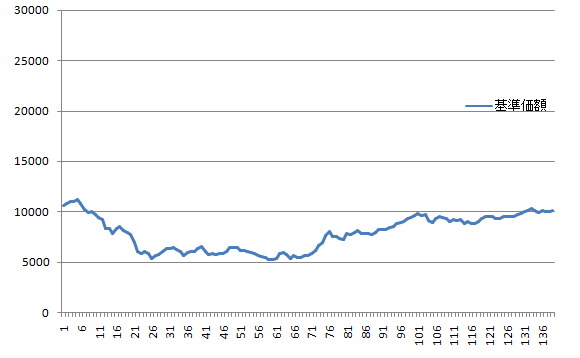

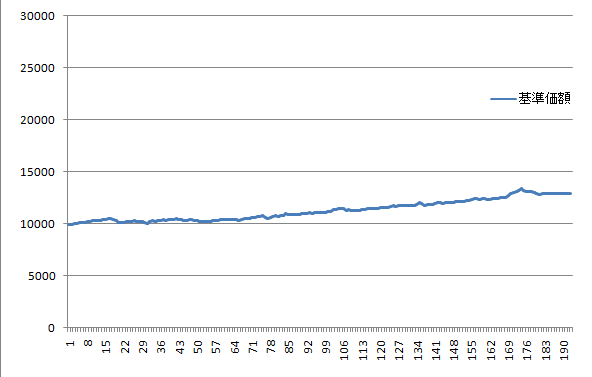

日本国債 16年のデータより

日本の国債と連動する投資信託。

さすがの国債、安定しています。

掛け金は2,388,000円

純資産額は2,714,000円

114%の増になりました。

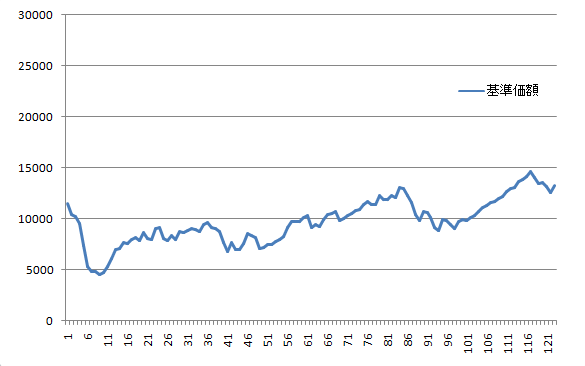

新興国国債 10年のデータより

新興国の国債と連動する投資信託。発展途上国は含みません。

掛け金は1,476,000円

純資産額は2,104,000円

143%の増になりました。

REIT日本 14年のデータより

日本の土地の値上がりを目指した投資信託。

掛け金は2,016,000円

純資産額は3,366,000円

167%の増になりました。

REIT世界 10年のデータより

世界の土地の値上がりを目指した投資信託。

掛け金は1,452,000円

純資産額は2,584,000円

178%の増になりました。

どの投資信託も信託報酬のできるだけ安い物を選択しました。

驚くべきことに、どれを選んでもプラスの成績を残しています。不思議ですね^^

どうして全部プラスの成績なの?選んでいるんじゃないの?

ありがとうございます。この指摘半分は当たっているんじゃないかと思います。

自分が挙げた投資信託は特に選んでいるわけではありませんが、長く続いているものを選択しています。

投資信託の実績は重要

投資信託は、投資家の皆様に投資してもらわないと運用できません。

なので、ある程度運用成績を上げる必要があります。

ずっと景気が上向いているにもかかわらず停滞中。または下がり続けている投資信託は、その運営手腕を疑ってしまいますよね。

そういうところには投資家の資金も集まりませんし、解約する人が増えているかもしれません。

解約されれば、投資信託の純資産が減り、そのまま繰り上げ償還を迎えるかもしれません。

償還って?

償還は、投資信託の運営期間をある程度定めたもので、3年ぐらいの短期で成果を目指すものもあれば、無期限のものもあります。

そのように定めていたとしても、運用成績の悪化だったり、純資産の低下だったりすることで、「先進国株式に投資します!」と掲げていても、分散資金が足りなくなり、上手く運用ができなくなることもあります。

そのような思うような投資ができなくなった時に繰り上げ償還がなされ、投資家に資産が返却されてしまいます。

そのような場合、投資信託の基準額も低下していると思います。

結果、かなり目減りしたお金だけが返ってくることになります。

イデコのような老後資金がそのようになると悲しいですね。

また一方で、基準額が20,000円になったら償還します!というものもあったり一概に繰上償還が悪いものとは言えません。

ただ、このイデコについては、60歳までの長期投資になるため、そのような投資信託に資産を投じるのは危険です。

そういったものはアクティブファンドと呼ばれる物が多く、そもそも、イデコで選べる投資信託はそのようなもの短期の物は含まれてないことが多いようです。

自分も若い頃は、新興国投資が魅力だ!といくらか投資しましたが、あっという間(3年ほど)に5分の1まで減らして償還されました(汗)

一方でインデックスファンドという、日経平均に連動したり、NY株式に連動したり国債の価格に連動したりと、ある指標に沿うような形で運用されるものを指します。

このインデックスファンドについては、運用成績を上げる!ではなく、指標に沿った運用をすることが目的になりますので、運用コストである信託報酬が安く、長期で継続しているものが多いです。

このようなアクティブファンド、インデックスファンドの中でも長く続いている投資信託というのは、実績もあり投資家から支持もされていると言えます。

そういうものの中から運用先を選ぶことで、安心して長期投資が望めます。

逆に、売れない投資信託は消えていっている、ということも考えると、資産がプラスになるのは当然とも言えます。

これが理由の半分です。

長期投資の強い味方、ドルコスト平均法

先に挙げた投資信託は全て10年以上のものを選んでいます。

イデコの投資方法は、最初にドン!っと購入するのではなく、毎年少しずつ購入していきます。

この購入の仕方を、ドルコスト平均法といい、長期投資のとても心強い味方になります。

この方法の利点は、長期で分散して買うことで、上がり下がりの相場の中、様々な時点で買うことができることです。

また、一定の金額ずつ購入することで、下がったときには多く買うことができ、上がったときは少なく買うこととなり、

全体的に購入単価が平均化する投資法です。

上で挙げた投資信託の運用については、全てこの方法で購入したとしてシミュレーションをしています。

結果全てがプラスになりました。

不思議なもので、最終的に基準価額が下がっているにもかかわらず、利益を上げることができるのがこのドルコスト平均法です。

自分もこの方法で投資信託をしていた時にリーマンショックが起きましたが、結果1年しないうちにプラスに転じました。

一時的に大きく下がったリーマンショックでしたが、下がった時に多く買えたため、値戻しによる復帰が早かったためです。

ただ、じゃぁ、この方法なら確実に儲かるか?と言われると、やはりそうではありません。

ドルコスト平均法のデメリットは2点。

ずっと上がり相場、ずっと下がり相場のものは苦手です。

上がり相場はまだいいんですが、落ち行く相場はひたすら下がるのみです。”安かった時”が無い物は利益が出ません。

おいしい相場はアップダウンのある相場。基本的に相場はそういうものなので、信頼のあるインデックスファンドを選ぶことが一つ重要な選択かなと思います。

もう一つのデメリットは、諸刃の剣なのですが、本来だったらもっと儲けられた!ということです。

あくまでドルコスト平均法は、平均法です。

ずっと上がり相場の時であれば、最初にドンと買っていれば当然儲けも多かったはずです。

ドルコスト平均法では高くなっても、定期的に買うため、一番安かった最初に購入した儲けは、相殺されてしまい、儲けは抑えられてしまいます。

ただ、上がることがわかる相場感を持っていればこの方法に頼らずに、自ら投資を行ったほうが良いです。

それこそイデコに頼る必要もありません。NISAを使いましょう。

ですが実際には多くの人が相場に翻弄されます。

上がった下がったに一喜一憂しながら売買を続けていると、そのうち上手く行かなくなります。(自分は^^;)

人は上がった時は自分の実力と思い、下がったときはたまたま下がっただけ、すぐに上がる。

と非を認められないそうです。

また上がった時の嬉しさよりも、下がった時の怖さが大きいため、ちょっと上がるだけですぐに売ってしまう。

そういう心理も働きます。(経験談(泣))

ドルコスト平均法はそういう人間の心理を排除してくれる投資法です。

機械的に買いを行うことで、リスクを平均化する。これがドルコスト平均法の一番のメリットだと思っています。

イデコ投資先のまとめ

・投資先は長く運用実績のあるファンドがおすすめ

年率3%は20年でおおよそ1.5倍。

このシミュレーション結果を見ていると、それも現実的なものな気がします。

投資先は一つじゃない。いろいろ組み合わせられるイデコ

それでは、どこに投資するのがいいのか?と言われると、それも人によって様々です。

イデコはあくまで老後の余剰資金。楽しく暮らすためにうまく行けばいいかな。

という人は多少リスクを取って株式を中心に攻めてもいいかなと思います。

逆に、イデコが無いと老後が不安という方は、国債を中心に選択するのがいいかなと思います。

その辺はマネックス証券でロボット診断などで投資の割合などを診断してくれますので活用してもいいです。

自分もそれを参考にポートフォリオ(投資割合)を組んでみました。

信託報酬の目安も見れるのでおすすめです。

イデコ口座をマネックス証券で開設しました。

公務員のためのイデコ 記事一覧

コメント